Restaking là một thuật ngữ mới trong lĩnh vực blockchain và tiền mã hóa, mang đến một phương pháp cải tiến để tối ưu hóa lợi nhuận cho những người tham gia vào mạng lưới. Khi thị trường tiền mã hóa không ngừng phát triển, người dùng ngày càng tìm kiếm các hoạt động đầu tư linh hoạt, an toàn và hiệu quả hơn. Restaking đã ra đời để đáp ứng nhu cầu này. Vậy restaking là gì? Hãy cùng tiendientu.com tìm hiểu ngay nhé!

Restaking là gì?

Restaking là một khái niệm mới do dự án EigenLayer giới thiệu, đánh dấu bước tiến trong việc phát triển và ứng dụng các sản phẩm dựa trên ý tưởng này. Hiểu đơn giản thì restaking là quá trình mà người dùng stake lại các liquid staked token để vừa cung cấp bảo mật, vừa nhận thêm phần thưởng từ các dịch vụ mà các ứng dụng trung gian (middleware) mang lại.

EigenLayer cho phép người dùng tiếp tục stake ETH hoặc Liquid Staking Tokens (LST) để nhận thêm phần thưởng. Ví dụ, người dùng đã stake ETH của họ tại các giao thức Liquid Staking như Lido có thể tiếp tục restake stETH tại EigenLayer. Điều này giúp Restakers đóng góp vào bảo mật cho các mạng lưới nhỏ được xây dựng trên EigenLayer.

Những mạng lưới nhỏ này được gọi là Actively Validated Services (AVSs). Khi người dùng restake ETH, họ đang bảo vệ AVSs và giúp các AVSs thừa hưởng bảo mật từ Ethereum. Đổi lại, Restakers nhận được phần thưởng từ khoản phí mà các AVSs phải trả.

Mô hình này mang lại những lợi ích cụ thể như sau:

- Tối Ưu hóa Vốn: Stakers có động lực mạnh hơn để stake ETH, hưởng lợi nhuận cao hơn.

- Bảo Mật: Tăng cường bảo mật cho nhiều mạng lưới, đồng thời giảm chi phí vận hành đáng kể.

Đọc thêm:

- BRC-20 là gì? Có nên đầu tư các token BRC-20 không?

- GEM là gì? 3 tiêu chuẩn để đánh giá một altcoin tiềm năng

Tại sao restaking lại ra đời?

Năm 2009, sự ra đời của Bitcoin đã mở ra tiềm năng về một hệ thống phi tập trung, nhưng giới hạn của nó chỉ dừng lại ở các giao dịch BTC. Để mở rộng khả năng ứng dụng, Ethereum đã được phát triển với lớp thực thi dựa trên Ethereum Virtual Machine (EVM), cho phép các nhà phát triển xây dựng ứng dụng mà không cần tạo mới một mạng lưới blockchain từ đầu.

Tuy nhiên, Ethereum vẫn đối mặt với những thách thức sau:

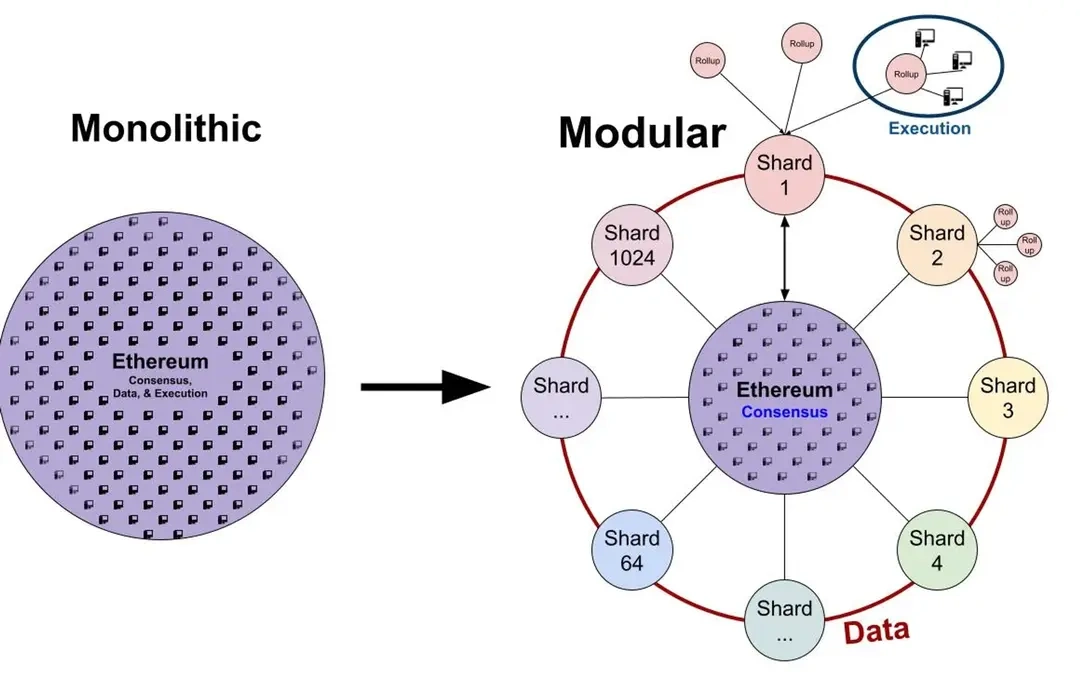

- Bảo mật của các blockchain mới: Các blockchain mới khó có thể tận dụng tính bảo mật của các blockchain lớn và đã được kiểm chứng như Ethereum. Để khắc phục điều này, mô hình blockchain dạng mô-đun (modular blockchain) được giới thiệu, nhằm cải thiện bảo mật và tính khả thi.

- Phụ thuộc vào các dự án middleware: Ethereum dựa vào nhiều dự án middleware như Oracle và Bridge để mở rộng tính năng. Tuy nhiên, các dự án này thường có mức bảo mật thấp hơn và cần xây dựng mạng lưới tin cậy riêng, dễ trở thành mắt xích yếu trong hệ thống.

- Khả năng tận dụng giá trị của Ethereum: Ethereum không hấp thụ hết giá trị kinh tế sinh ra trên hệ sinh thái, khi người dùng phải sử dụng token riêng của các ứng dụng phi tập trung (dApps) thay vì ETH.

- Mô hình chi phí chưa tối ưu: Chi phí sử dụng các dịch vụ trong hệ sinh thái Ethereum đôi khi cao hơn giá trị thực mà chúng mang lại.

Với những hạn chế này, restaking ra đời như một giải pháp hiệu quả nhằm tăng cường tính bảo mật cho các ứng dụng trung gian và cải thiện tính ổn định của hệ sinh thái.

Cơ chế hoạt động của restaking là gì?

Restaking là một phương pháp mới giúp gia tăng lợi nhuận từ việc stake ETH. Nếu bạn đã stake ETH trực tiếp trên Ethereum Beacon Chain hoặc qua các dịch vụ Liquid Staking như Lido, bạn có thể sử dụng EigenLayer để restake tài sản của mình và nhận thêm phần thưởng.

Khi ETH đã stake được đưa lên EigenLayer để restake, nền tảng này sẽ dùng số ETH này để đảm bảo an toàn cho các Dịch vụ được xác thực hoạt động (Actively Validated Services – AVS). Các AVS này sau đó cung cấp dịch vụ xác thực cho nhiều middleware khác nhau.

Middleware là các dự án trung gian hỗ trợ kết nối và tương tác giữa các ứng dụng phi tập trung (dApps) với cơ sở hạ tầng blockchain. Các loại middleware phổ biến bao gồm Oracle, Layer 2, Rollups, Bridge và Data Availability.

Trong thời gian gần đây, restaking ngày càng trở nên phổ biến. Từ đầu năm 2024, tổng giá trị bị khóa (TVL) trong các giao thức restaking đã tăng từ 1,01 tỷ USD lên gần 11 tỷ USD, theo dữ liệu từ DeFiLlama. Restaking không chỉ cải thiện tính bảo mật cho các dịch vụ trung gian mà còn mang lại lợi nhuận cho những người stake ETH, đóng góp tích cực vào sự phát triển của hệ sinh thái blockchain.

Có bao nhiêu loại restaking?

1. Native Restaking

Native restaking cho phép bạn restake ETH đã stake của mình trực tiếp lên Beacon Chain thông qua EigenLayer và trở thành một validator. Quy trình này thực hiện qua hợp đồng thông minh được gọi là EigenPod.

Khi thực hiện native restaking, tất cả thông tin về phần thưởng rút và token gốc của validator sẽ được chuyển tới hợp đồng thông minh EigenPod của EigenLayer. Điều này có nghĩa là quá trình rút phần thưởng sẽ diễn ra trên EigenLayer thay vì trực tiếp từ Beacon Chain của Ethereum. Địa chỉ rút phần thưởng có thể là ví cá nhân của người dùng hoặc bất kỳ địa chỉ Ethereum nào mà họ chọn làm điểm đến cho các khoản thanh toán từ staking.

Theo dữ liệu, cứ 4 validator thì có 1 validator đang sử dụng dịch vụ restaking của EigenLayer, cho thấy mức độ phổ biến và sự tin tưởng vào giải pháp này.

2. Liquid Restaking

Liquid restaking là phương pháp cho phép người dùng restake Liquid Staking Token (LST) nhận được từ các dự án Liquid Staking như RocketPool để nhận thêm phần thưởng và tích lũy EigenLayer Points.

Đây là giải pháp lý tưởng cho người dùng phổ thông vì không yêu cầu kiến thức chuyên sâu về công nghệ hay quản lý node như native restaking. Người dùng có thể tái restake LST của mình một cách dễ dàng và nhanh chóng.

Khi stake LST vào giao thức Liquid Restaking, người dùng sẽ nhận được Liquid Restaking Token (LRT), token này có thể sử dụng trong nhiều hoạt động DeFi như farming, lending, trong khi vẫn tiếp tục tích lũy EigenLayer Points và có cơ hội nhận airdrop từ các giao thức khác. Liquid Restaking không chỉ tạo tính thanh khoản cho LST mà còn tối ưu hóa lợi nhuận từ ETH stake, mang lại lợi nhuận cao hơn so với các giao thức Liquid Staking Derivative (LSD). Một ví dụ điển hình là đợt airdrop từ AltLayer dành cho những người dùng sử dụng chức năng restaking của dự án này.

Ưu điểm và nhược điểm của restaking là gì?

1. Ưu điểm

- Tăng lợi nhuận: Restaking cho phép người dùng tiếp tục stake tài sản đã stake trên các nền tảng khác, giúp gia tăng lợi nhuận đáng kể. Người dùng vẫn nắm quyền sở hữu tài sản stake và có thể dùng chúng làm tài sản thế chấp để vay thêm stablecoin.

- Tăng bảo mật cho dự án sử dụng restaking: Việc tăng cường staking giúp mạng lưới blockchain mạnh mẽ hơn, thu hút thêm nhiều dự án phát triển và triển khai trên đó, từ đó cải thiện tính bảo mật và ổn định của toàn bộ hệ sinh thái.

- Tạo sự linh hoạt trong việc sử dụng tài sản: Người dùng có thể stake tài sản vào các validator, tăng sức mạnh cho tài sản gốc và cung cấp thanh khoản linh hoạt trên thị trường DeFi. Điều này giúp người dùng tối ưu hóa tài sản và tham gia vào nhiều hoạt động tài chính phi tập trung khác nhau.

2. Nhược điểm

- Rủi ro mất tài sản: Nếu các nodes xác minh giao dịch gặp lỗi hoặc có hành vi xấu, tài sản của người dùng có nguy cơ bị mất một phần hoặc toàn bộ.

- Rủi ro từ Smart Contract: Các dự án restaking dù có khả năng bảo mật cao nhưng vẫn phải đối mặt với nguy cơ bị tấn công, gây ra thiệt hại tài sản cho người dùng nếu có lỗ hổng trong hợp đồng thông minh.

- Bong bóng tài sản: Việc gia tăng giá trị tài sản nhờ token thưởng có thể gây ra hiện tượng bong bóng tài sản. Khi tài sản stake được dùng làm tài sản thế chấp để tạo stablecoin mới, biến động mạnh của thị trường có thể dẫn đến thanh lý tài sản nhiều lần, gây thiệt hại nghiêm trọng cho người dùng.

TOP 6 dự án restaking tiềm năng nhất hiện nay

1. Eigen Layer

EigenLayer được xây dựng bởi một đội ngũ uy tín và giàu kinh nghiệm trong lĩnh vực crypto, đồng thời đã huy động thành công 64,5 triệu USD từ các quỹ đầu tư lớn như Blockchain Capital, Coinbase Ventures, Polychain Capital và Electric Capital.

Là dự án đầu tiên giới thiệu và triển khai mô hình restaking, EigenLayer cho phép tái sử dụng các tài sản LSD ETH và LP ETH bằng cách stake vào các validator. Các node trên mạng Ethereum khi tham gia mạng lưới của EigenLayer sẽ đảm nhận nhiệm vụ xác thực giao dịch, lưu trữ dữ liệu và các hoạt động bảo mật khác.

EigenLayer hoạt động theo mô hình kinh doanh cho thuê dịch vụ bảo mật và trình xác thực. Khách hàng của EigenLayer là các dApp, giao thức, Layer 2 và Bridge, có thể thuê trình xác thực với mức bảo mật phù hợp nhu cầu. Một trình xác thực có thể phục vụ nhiều khách hàng khác nhau, tối ưu hiệu suất bảo mật của tài sản stake.

Nguồn doanh thu chính của EigenLayer đến từ phí dịch vụ mà các giao thức trả khi sử dụng mạng lưới. Phần lớn số tiền này được phân bổ làm phần thưởng cho các staker tham gia vào hệ thống.

Khi stake tài sản vào EigenLayer, người dùng sẽ không nhận được token nào khác. Để bảo đảm an toàn cho tài sản, người dùng cần chọn các validator uy tín, vì nếu một validator vi phạm quy tắc, mạng lưới có thể xử phạt bằng cách thu một phần hoặc toàn bộ tài sản stake, và cả người ủy quyền cũng sẽ bị ảnh hưởng.

2. Puffer Finance

Puffer Finance là giao thức native liquid restaking (nLRP) phi tập trung và không cần cấp phép, sử dụng công nghệ secure signer giúp bảo vệ khóa riêng tư của người xác nhận. Puffer Finance kết hợp staking Ethereum với native restaking trên EigenLayer nhằm tối ưu hóa tiềm năng của Ethereum, tăng cơ hội thu lợi nhuận cho nhà đầu tư.

Dự án cung cấp giải pháp tăng bảo mật, giảm thiểu rủi ro liên quan đến slashing cho nodes validator thông qua sự kết hợp của hai công nghệ Secure Signer và Remote Attestation Verification (RAVe).

3. Ether.Fi

Ether.Fi cung cấp cơ chế stake ETH để đổi lấy LST eETH. Điều này giúp cung cấp nhiên liệu cho DeFi và quá trình phân cấp Ethereum. Nền tảng sở hữu tổng giá trị staked 5.55 tỷ USD.

Ether.Fi có ba giai đoạn chính:

- Delegated staking: Cho phép staker chọn node operators để chạy validator node và kiểm soát chìa khóa trong quá trình stake.

- Liquidity pool: Dành cho những người có ít hơn 32 ETH hoặc không muốn theo dõi node kiểm duyệt. Nhà đầu tư có thể staking bằng cách giữ eETH trong liquidity pool và có thể giao dịch với ETH.

- Node services: Nơi node operators và stakers tham gia cung cấp và sử dụng các dịch vụ node bổ sung.

4. Renzo Protocol

Renzo là LRT và trình quản lý chiến lược của EigenLayer. Dự án đóng vai trò giao diện cho hệ sinh thái EigenLayer, bảo vệ các dịch vụ được xác thực hoạt động (AVS), mang lại lợi suất cao hơn so với việc staking ETH thông thường.

Nền tảng giảm bớt sự phức tạp trong quá trình sử dụng, tạo điều kiện thuận lợi cho sự hợp tác giữa người dùng cuối và những nhà điều hành node (node operators) trên EigenLayer. Renzo hướng tới mục tiêu thúc đẩy sự đổi mới, không cần sự cho phép trên Ethereum, tăng cường độ phổ biến và tin cậy của cộng đồng đối với hệ sinh thái.

5. Tenet

Tenet là một blockchain Layer 1 thuộc hệ sinh thái Cosmos, được phát triển bằng bộ công cụ Cosmos SDK và xây dựng bởi các chuyên gia từ dự án Liquid Staking ANKR của BNB Chain cùng những nhà phát triển hàng đầu của hệ sinh thái Cosmos.

Tenet sử dụng cơ chế đồng thuận Proof of Stake, cho phép người dùng stake token quản trị của dự án vào các validator để bảo mật mạng lưới. Điểm nổi bật là Tenet chấp nhận các tài sản Liquid Staking Derivative (LSD) từ nhiều mạng lưới như Ethereum, BNB Chain, Cosmos, Cardano, Polygon, Avalanche và Polkadot.

Nhà đầu tư có thể stake các tài sản được chấp nhận vào Tenet để nhận lại token đại diện là tLSDToken, có thể được dùng làm tài sản thế chấp để mint stablecoin LSDC và tham gia thị trường DeFi để tối ưu lợi nhuận.

Mô hình kinh doanh của Tenet dựa vào phí mạng lưới, phần lớn dùng để thưởng cho các validator. Ngoài ra, Tenet còn mint token quản trị là TENET làm phần thưởng cho mỗi block mới. Phần thưởng sẽ chia theo trọng số, với người stake TENET có trọng số là 1, trong khi các tài sản khác có trọng số thấp hơn do DAO quyết định.

Khi vay LSDC, người vay trả phí một lần từ 0,5% đến 5%, hoặc phí hoán đổi khi quy đổi LSDC trên mạng lưới cũng dao động từ 0,5% đến 5%, tùy vào hoạt động của mạng lưới. Điều này đảm bảo giá trị của LSDC được duy trì ở mức 1 USD.

Người dùng stake TENET sẽ nhận veTENET, giúp họ tham gia vào quản trị dự án, chia sẻ doanh thu và nhận các phần thưởng.

Yếu tố quan trọng nhất để Tenet phát triển là xây dựng một hệ sinh thái đủ lớn và hấp dẫn nhà đầu tư. Nếu không thu hút được người dùng, các phần thưởng từ TENET cho mỗi block mới cũng sẽ không đủ để duy trì sự phát triển bền vững của mạng lưới.

6. Octopus

Octopus là một dự án xây dựng trên Near với mục tiêu tạo nền tảng cho việc phát triển các Appchain. Lấy cảm hứng từ Polkadot, Octopus yêu cầu các Appchain phải khóa một lượng token OCT nhất định để nhận được bảo mật từ mạng lưới của Octopus. Các Appchain khóa càng nhiều OCT sẽ có mức độ bảo mật càng cao.

Gần đây, Octopus đã ra mắt một sản phẩm mới gọi là restaking, lấy cảm hứng từ Eigen Layer, cho phép người dùng stake các tài sản Liquid Staking Derivative (LSD) của NEAR vào mạng lưới. Điều này không chỉ giúp tăng tính ứng dụng cho các tài sản LSD NEAR mà còn nâng cao khả năng bảo mật cho mạng lưới Octopus và cả hệ sinh thái Near.

Tuy nhiên, thách thức lớn nhất của Octopus hiện nay là hệ sinh thái của nó còn quá nhỏ, dẫn đến doanh thu chưa đủ hấp dẫn để thu hút thêm người dùng. Nếu giải quyết được vấn đề này, Octopus có thể giúp hệ sinh thái Near trở nên sôi động và thu hút nhiều dự án mới hơn.

Tương lai của restaking sẽ ra sao?

Restaking là một mô hình giúp giải quyết nhiều vấn đề hiện tại của Ethereum, đặc biệt là trong việc nâng cao bảo mật cho mạng lưới. Tuy nhiên, đây vẫn là một mô hình mới mẻ, chưa thu hút được nhiều dự án áp dụng và chưa có tác động lớn đến thị trường DeFi. Cần tiếp tục theo dõi để thấy động thái từ các dự án DeFi lớn khác đối với mô hình bảo mật này.

Nếu restaking thành công trên Ethereum, ba viễn cảnh tiềm năng có thể xảy ra:

- Mở rộng sang các blockchain Proof of Stake khác: Mô hình restaking có thể mở rộng sang các blockchain sử dụng cơ chế Proof of Stake. Nếu EigenLayer đủ tiềm lực, họ có thể phát triển hướng đa chuỗi (Multichain). Nếu không, sẽ có các dự án fork mô hình restaking trên các blockchain khác để tiên phong áp dụng.

- Xung đột với các dự án trung gian (middleware): Các dự án restaking có thể tạo ra sự cạnh tranh với các dự án trung gian, vì giá trị của các token middleware có thể giảm khi tính ứng dụng bị giới hạn. Để thích ứng, các dự án middleware có thể cần thay đổi mô hình kinh tế để tiếp tục hoạt động nếu restaking thu hút giá trị nhiều hơn.

- Khan hiếm ETH trên thị trường: Khi restaking được sử dụng rộng rãi, ngoài việc trả phí gas, staking trên Beacon Chain và qua các Liquid Staking Derivatives, ETH còn có thể được restake trên các nền tảng restaking. Điều này có thể làm giảm lượng ETH lưu thông trên thị trường, hỗ trợ giá ETH tăng trong dài hạn.

Tổng kết

Qua bài viết restaking là gì, có thể thấy restaking là một mô hình đầy hứa hẹn, mang đến nhiều lợi ích cho cả người dùng và mạng lưới blockchain, đặc biệt là Ethereum. Tuy nhiên mô hình này vẫn còn khá mới mẻ và nhiều thách thức cần vượt qua. Nếu thành công, restaking có thể trở thành một yếu tố quan trọng trong việc mở ra hướng đi mới cho các blockchain sử dụng cơ chế Proof of Stake và làm tăng giá trị của các tài sản kỹ thuật số.

OMN

OMN  BTC

BTC  ETH

ETH  USDT

USDT  XRP

XRP  BNB

BNB  SOL

SOL  USDC

USDC  TRX

TRX  DOGE

DOGE